6.2 Что такое DeFi 2.0?

Хватит переплачивать — начни переводить деньги с Ogvio. Присоединяйся к списку ожидания и получай ранние награды УЖЕ СЕЙЧАС! 🎁

Если вы следили за крипто миром хотя бы какое-то время, то без сомнения могли слышать про DeFi - децентрализованные финансы. Это была горячая тема лета 2020 года и она до сих пор сохраняет свою актуальность как новая сфера финансов.

Однако даже если DeFi сами по себе являются новым концептом, есть ещё более новый и связанный с темой термин - DeFi 2.0. Этот тип децентрализованных финансов намерен решить основные проблемы DeFi 1.0.

В данном разделе я расскажу вам про DeFi 2.0. Уточняя, я расскажу вам, что такое DeFi 2.0, как отличается от DeFi 1.0, а также приведу иллюстрированные примеры самых успешных проектов DeFi 2.0.

Приступаем!

Итак, перед тем как рассказать про DeFi 2.0, нужно познакомиться с парой других терминов. Так как тема не самая простая, если вы почувствуете что не поспеваете за нами, то почитайте другие разделы этого Крипто Пособия BitDegree 101.

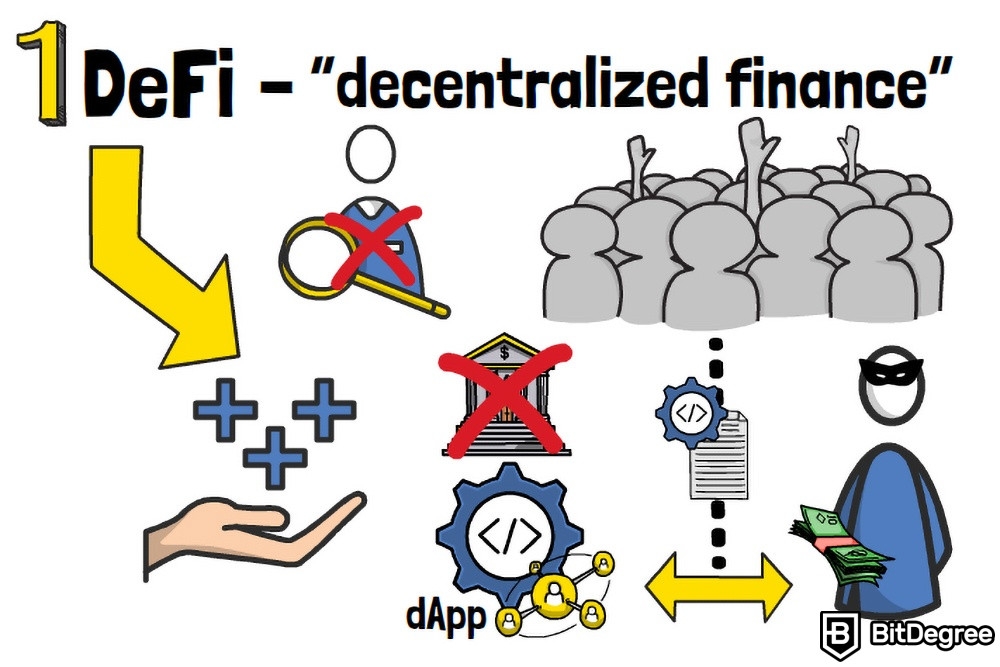

Итак, самый первый термин, что такое DeFi. Он означает “децентрализованные финансы” и является формой финансов не имеющей центральной власти, вместо этого она управляется сообществом этих крипто DeFi проектов.

Давайте представим- с DeFi 1.0, вместо получения займа от централизованного банка, вам нужно будет использовать dApp (децентрализованное приложение или просто - DeFi проект), что специализируется на займах и получить деньги там. Эти деньги будут предложены сообществом проекта и вы сможете взаимодействовать с dApp анонимно. Кроме того, всё будет проведено через смарт контракты, поэтому для человеческой ошибки или влияния на решение одним человеком не будет места.

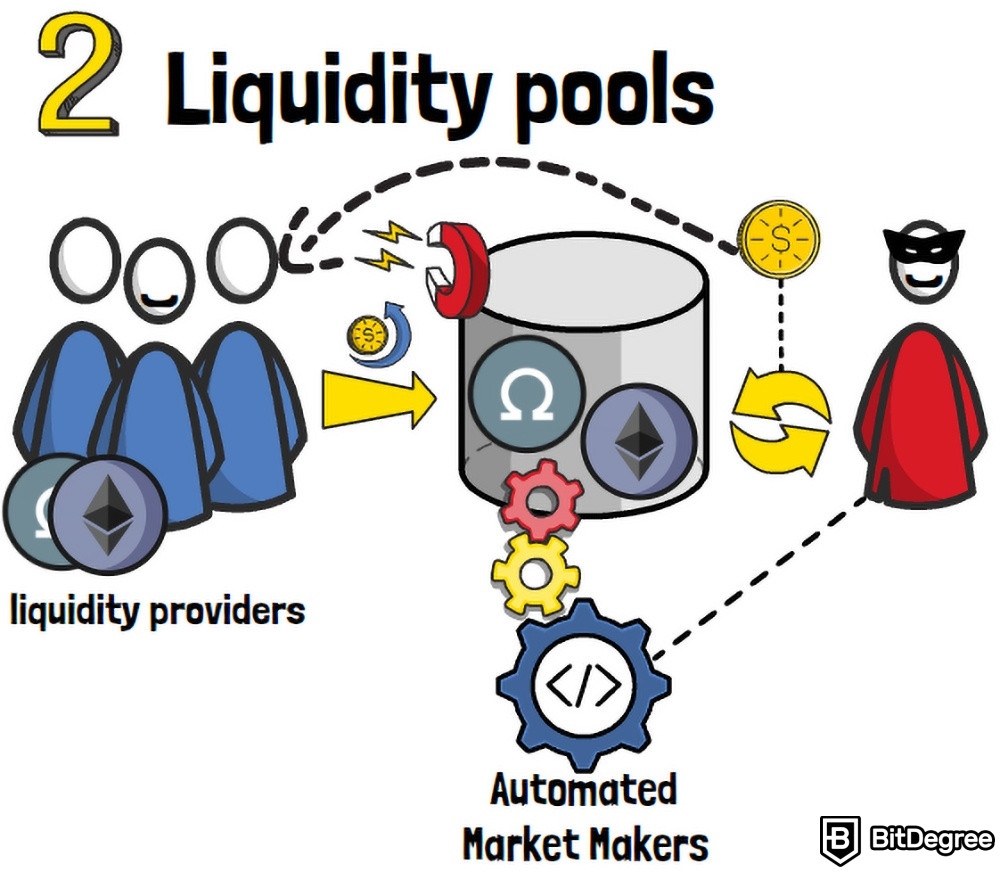

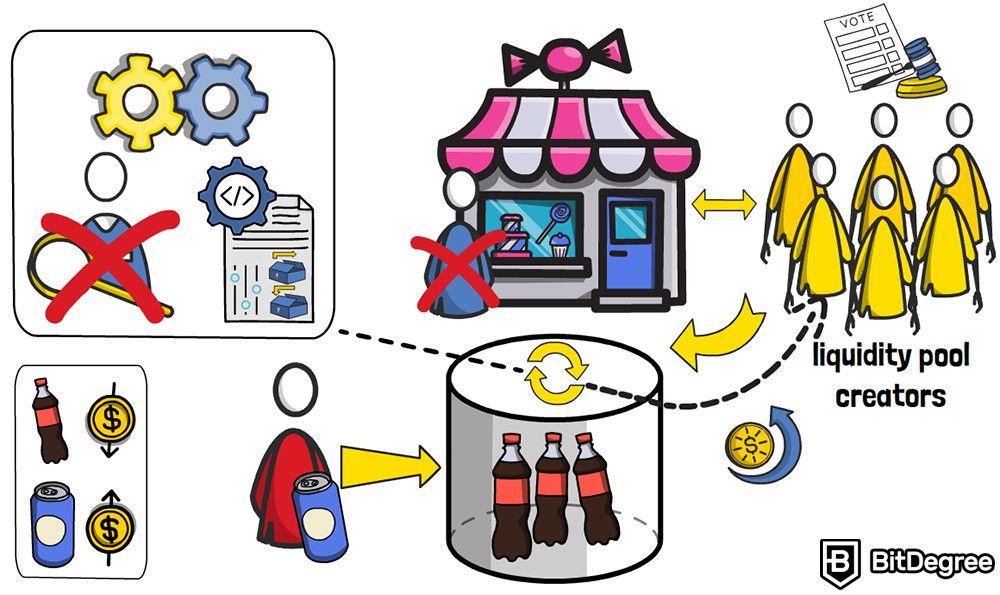

Одной из ключевых особенностей DeFi и вторым термином, с которым вам нужно познакомиться, являются пулы ликвидности. Пул ликвидности - это место, что хранит все криптовалютные токены, которые доступны для обмена и предоставлены провайдерами ликвидности - сообществом DeFi. Это что-то вроде полки для магазина сладостей - если на полке 5 конфет, значит вы можете купить только 5 конфет пока магазин не останется без товара.

Тем не менее, если на полке остаётся только одна конфета, то она будет более дорогой, так как спрос на конфеты остаётся таким же, а предложение ограничено. Это работает в обе стороны - если для продажи доступны сотни конфет и спрос не увеличивается, то конфеты потеряют в цене!

До этого момента мы разбирались лишь с базовой экономикой. Однако здесь в дело вступают пулы ликвидности.

Пулы ликвидности позволяют проекту привлекать инвесторов - новых поставщиков ликвидности, которые принесут два типа токенов - токен проекта, а также кредит, вроде Эфириума или DAI.

Со временем, когда люди начнут проводить сделки с этими токенами в пуле ликвидности, инвесторы получат процент с комиссий за сделки, что платят люди. В итоге, у вас довольные инвесторы (так как они получают пассивный заработок), а также счастливые трейдеры (так как им не нужно искать никого для совершения сделки и весь процесс пройдёт анонимно в пуле ликвидности).

Ах да, если слегка разобраться, то трейдеры на самом деле не проводят сделки в пуле ликвидности. Вместо этого, процессы обмена проходят в Автоматических Маркет Мейкерах - особых платформах, разработанных для обработки этих активностей с помощью пулов ликвидностей. Проще говоря - вы можете рассматривать AMM как те же магазины, где вы можете купить конфеты. В таком случае пулы ликвидности будут полками в магазине, где расположены конфеты.

Подводя итог, DeFi является автоматической децентрализованной финансовой сферой без единого владельца, что внедрила алгоритмы Автоматических Маркет Мейкеров с пулами ликвидности, в которых находится криптовалюта предоставленная поставщиками ликвидности (или же инвесторами проекта).

Это что-то вроде магазина не имеющего одного владельца, а вместо этого управляемого группой людей, что предоставили свои товары для пула магазина, чтобы магазин мог обменивать их на товары своих клиентов. Таким образом эти поставщики становятся совладельцами всего магазина с правами голоса и бизнес решений. Их сделки внутри магазина с клиентами автономны и проходят без вмешательства владельцев или других людей. Все эти сделки основаны на предзапрограммированных торговых правилах.

Наконец, совладельцы магазина получают их пассивный доход после каждой сделки. В теории пул никогда не станет пустым, так как при каждой сделке он получает новые товары от клиентов в обмен на старые. Запрограммированые правила сделок автоматически корректируют цены и соотношение в зависимости от спроса и предложения на товары и реальное число товаров в пуле.

В итоге, если пул полон Колы, то её цена упадёт, а цена Пепси начнёт расти так как в пуле на данный момент недостаток данного товара.

Вот и всё касательно терминологии - по крайней мере сейчас. Давайте узнаем про DeFi 2.0.

Если не усложнять, то DeFi 2.0 является вторым поколением dApp, которые связаны с децентрализованными финансами. Хотя различия между DeFi 1.0 и DeFi 2.0 не будут очевидны для новичка, если вы знаете что искать, то скоро заметите, что есть один тренд. А именно DeFi 2.0 проекты нацелены на улучшение самых слабых и уязвимых сторон традиционных DeFi.

Видео с Объяснениями

Видео с Объяснением: Что такое DeFi 2.0?

Читать - это не про тебя? Посмотри видео с объяснениями 'Что такое DeFi 2.0?'

What is Defi 2.0? (Explained with Animations)

DeFi 2.0 vs DeFi 1.0

Одна вещь, что сейчас супер важна во всех DeFi - это пул ликвидности. Именно здесь DeFi 2.0 отличается от традиционных децентрализованных финансов.

С традиционными DeFi проектами команды обычно вкладывают множество собственных токенов в пул ликвидности, надеясь привлечь других инвесторов. Со временем такой подход успешен - инвесторы приходят и приносят свои коины и токены в пул, а также начинают получать пассивный заработок, когда пул набирает популярность.

Однако здесь и начинаются главные отличия - если DeFi проект зависит от средств инвесторов в пуле ликвидности, значит имеет риски высокой волатильности цены и общую неопределённость.

Представьте такой расклад - если у вас нет интереса в проекте и вы инвестируете только для майнинга ликвидности (получения пассивного заработка), то когда вы найдёте более лучшее предложение (с более высокими процентами), то скорее всего переведёте туда все свои инвестиции! Что-то вроде обеда в одном и том же кафе так как еда нормальная и цены хорошие. Но если цены начнут повышаться или качество еды упадёт, то вы просто выберите другое!

Это создаёт давление на пул ликвидности и связанный проект. В свою очередь, если появятся проблемы с поставщиками ликвидности, то это создаст нестабильность и приведёт к большим скачкам цены.

Единственная надёжда для проектов DeFi 1.0, когда дело касается сохранения их инвесторов - это создание удивительных и привлекательных проектов. Это даст инвесторам инициативу оставаться на платформе, даже после изначального периода майнинга ликвидности.

Но как вы понимаете, создание уникального и привлекательного проекта не такой простой процесс. Так как сохранение долгосрочных инвесторов для традиционных проектов DeFi 1.0 задача непростая, некоторые крипто энтузиасты придумали интересные и уникальные решения, чтобы избежать этой проблемы.

Эти решения привели к созданию DeFi 2.0. Чтобы лучше понять о чём я говорю, давайте взглянем на самые популярные DeFi 2.0 проекты в качестве примера.

OlympusDAO

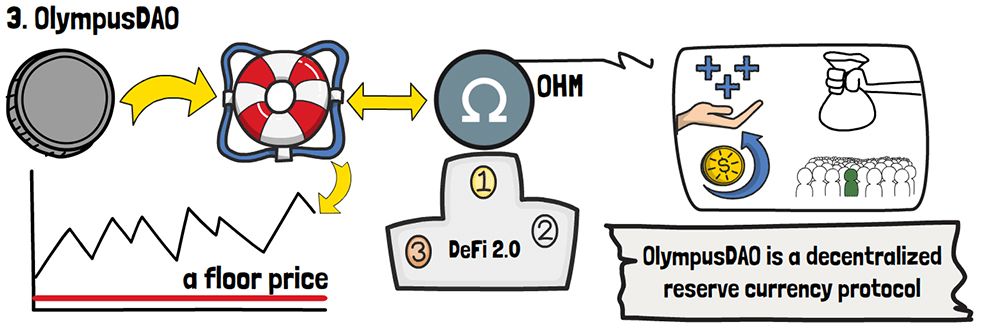

OlympusDAO часто рассматривают как основной пример DeFi 2.0. Многие крипто энтузиасты видят в OlympusDAO самый интересный эксперимент с децентрализованными финансами из-за инновационного подхода к решению проблем ликвидности!

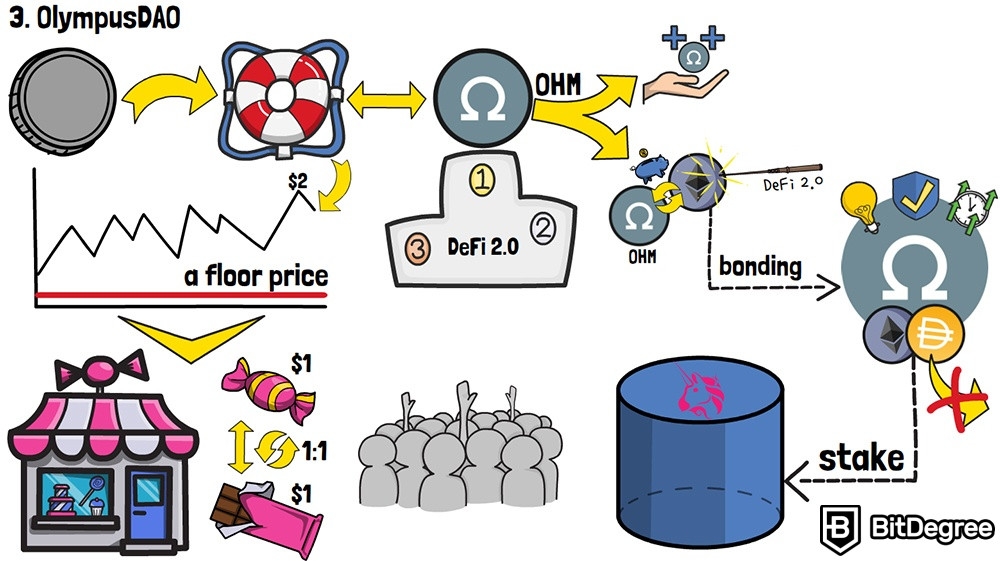

Вкратце, OlympusDAO - децентрализованный протокол резервной валюты. По сути, Olympus имеет собственный токен под названием OHM и основывает все свои операции на нём. Эти операции включают в себя стейкинг, облигации, предоставление ликвидности и так далее.

Именно OHM токен выделяет Olympus среди других проектов. Каждый токен OHM поддерживается набором различных криптовалютных активов - это устанавливает стоимость токена. Другими словами, OHM имеет определённый ценовой порог, который теоретически не должен пересекаться.

Чтобы лучше понять весь концепт, представьте всё таким образом. В магазине есть шоколадный батончик за 1 доллар. Однако владелец магазина поддержал каждый из шоколадных батончиков карамельками, что имеются на складе. Значите люди всегда смогут обменять батончик на карамельку в соотношении 1:1.

Теперь батончик становится дороже и стоит 2 доллара, если на него будет спрос. Однако теоретически он никогда не должен стоить ниже 1 доллара, так как такова цена карамелек на складе. Получается для актива всегда будет другой поддерживающий его актив!

Возвращаясь к OlympusDAO и DeFi 2.0, пользователи могут делать две вещи с их токенами OHM. Они могут проводит стейкинг и получать больше токенов OHM в качестве награды или обменять их криптовалюту на токены OHM со скидкой. Кстати, если вы не знаете что такое стейкинг, загляните в соответствующий раздел - всё станет гораздо более понятней.

Теперь, второй процесс где случается вся магия DeFi 2.0. Когда кто-то обменивает токены OHM по скидке, обмениваемые на токены OHM криптовалюты идут прямиком в OlympusDAO. Этот процесс называется бондингом.

OlympusDAO затем использует эти приобретённые средства - вроде Эфириума или стейблкоина DAI - в качестве ликвидности для его операций. Итак, Olympus становится хранителем ликвидности и может проводить стейкинг активов на других популярных пулах ликвидности, вроде Uniswap.

Помните я говорил вам, что уход провайдеров ликвидности является основной проблемой традиционных платформ DeFi 1.0? В случае с Olympus, так как он является хранителем ликвидности, он никуда не уйдёт, так как ликвидность метафорически находится в руках проекта. Эти создаёт что-то вроде безопасного и надёжного потока ликвидности, что обеспечит финансирование проекта в долгосрочной перспективе.

Заключение

Стоит признать - вам может быть сложно всё это сейчас переварить, хаха!

DeFi 2.0 сложная тема, но если попробовать подвести краткий итог - в данном разделе вы должны были понять, что традиционные DeFi (или же DeFi 1.0) страдают от ухода поставщиков ликвидности в другие более привлекательные проекты, а проекты DeFi 2.0 стараются решить эту проблему внедряя особые сложные механизмы, что позволяют им стать хранителями собственной ликвидности. Чаще всего это позволяет проекту не полагаться только лишь на активы инвесторов.

Естественно, тема более сложная - OlympusDAO сами запустили OlympusPRO, который предлагает другим проектам возможность использовать этот же механизм бондинга в их токеномике. Есть также отдельные торговые площадки, продвинутые функционалы пула и многие другие сложности, но о них мы поговорим в другом разделе.